(数据来源Volta-plus)

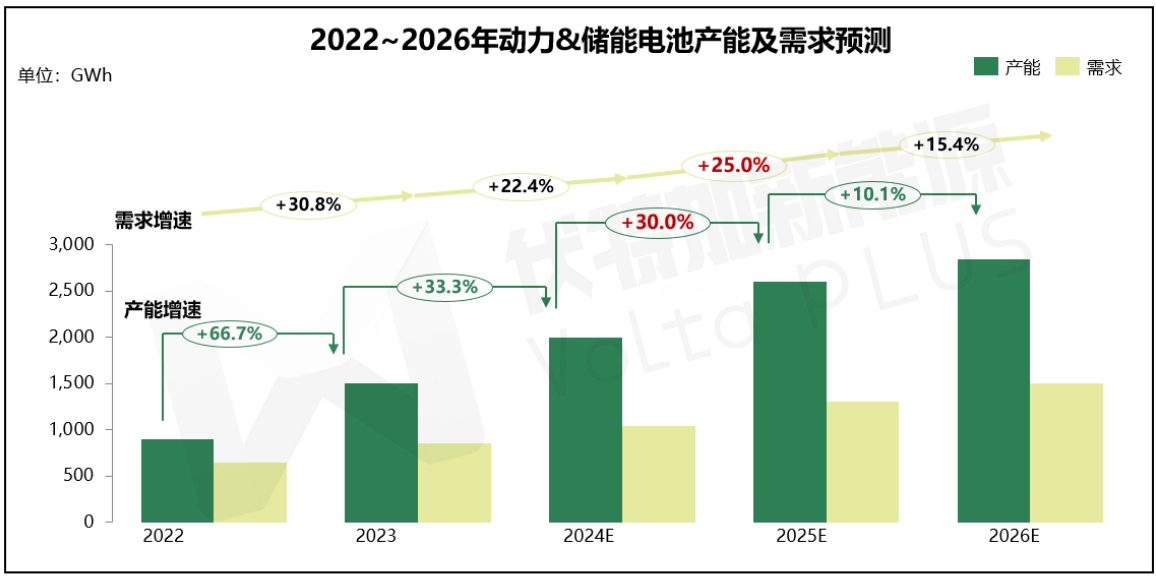

1.2025年大批规划产能进入兑换期:据不完全统计,2022、2023年动储能电池年规划产能均超过1000GWh,根据建厂项目通常两年左右的建设周期看,22、23年设立的规划产能将在24、25年内进行集中兑换。但截至今年9月,新增实际产能仅为500GWh左右,那么由此得出2025年将至少有1500GWh的规模产能进入兑换。即使考虑到部分项目会出现投资终止、延期等多方面情况,但是仍有大批产能会如期兑换,尤其是头部主力企业的规划产能,因为22、23年规划的建厂项目到今年基本已经进行过半,同时还有地方政策补贴要求的加持,大批项目取消情况不太会发生,所以2025年会出现较大规模规划产能进行兑换,根据Volta-plus数据,到2025年新增实际产能为600GWh,同比24年增长20%。

2.2026年新增实际大幅产能减少:Volta-plus预测2026年实际产能增速为10.1%,实际产能增速同比2025年下降19.9%,而同期需求增速为15.4%,出现近年首次需求增速高于产能增速的情况,产能利用率回升信号强烈。详细来看,2026年产能增速放缓较为确定,因为2026年实际投产项目大多需要在2024年进行开工建设,但基于今年整体需求放缓、产能严重过剩导致价格战持续进行、企业毛利靠近红线等诸多背景下,企业的投资扩产更为理性,截至2024年9月新增规划产能为900GWh,保守估计按照全年1000GWh的规划产能来算,对比2023年1300GWh的规划产能,24年规划产能同比下降23%。

产能过剩是“伪命题”,“高端产能”一点都不过剩

目前行业所谓的产能过剩,其实是市场需求与对应产能供给存在结构性过剩问题,低端产能严重过剩,而高端产能仍然缺乏,这里所说的结构性产能过剩包含两个方面-即产品&产线均存在结构性产能过剩。

产品方面以储能为例,23年占据绝对出货主力的280Ah储能电芯,在24年被综合成本更优314Ah逐步替换取代,预计今年314Ah电芯出货比例可以达到近40%,明年份额有望进一步扩大到70%,面对仅有20%左右的出货份额部分企业也传出停产280Ah的消息,更别说早期的133Ah等电芯产品,这部分电芯后续需求会进一步减少。面对市场需求高增的314Ah,各企业也都在增加对应产能,甚至包括在25、26年批量供应的500Ah+大容量电芯,其供应产能也在持续扩张中。另外动力方面也是如此,4C快充、叠片电池等高端产品未来需求明显,以4C+快充电池为例,今年整体出货占比还不到5%,所以针对这部分高端产品仍是短缺状态,高端产能仍需持续扩张。

产线方面,2018年以前关于电池的产线建设基本都是以单线产能1GWh为主,到了2020年锂电进入新一轮扩张期,单线2~4GWh产能是行业主流,能达到6GWh已经属于行业先进制造水平,当时大多工厂的规划产能集中在8-12GWh。而到2022年随着需求快速上涨以及生产制造水平技术提升,目前的单线产能可以达到6~10GWh,工厂整体规划产能大多均是20GWh以上。另外结合今年6月发布的最新的《锂离子电池行业规范条件(2024年本)》,给出了关于最新电池产品技术规范,对于2020年之前建设的工厂很难满足在产能规模、产品能耗以及产能利用率等多方面要求,所以这部分落后产能现阶段面临过剩,未来1-2年内将逐步淘汰。

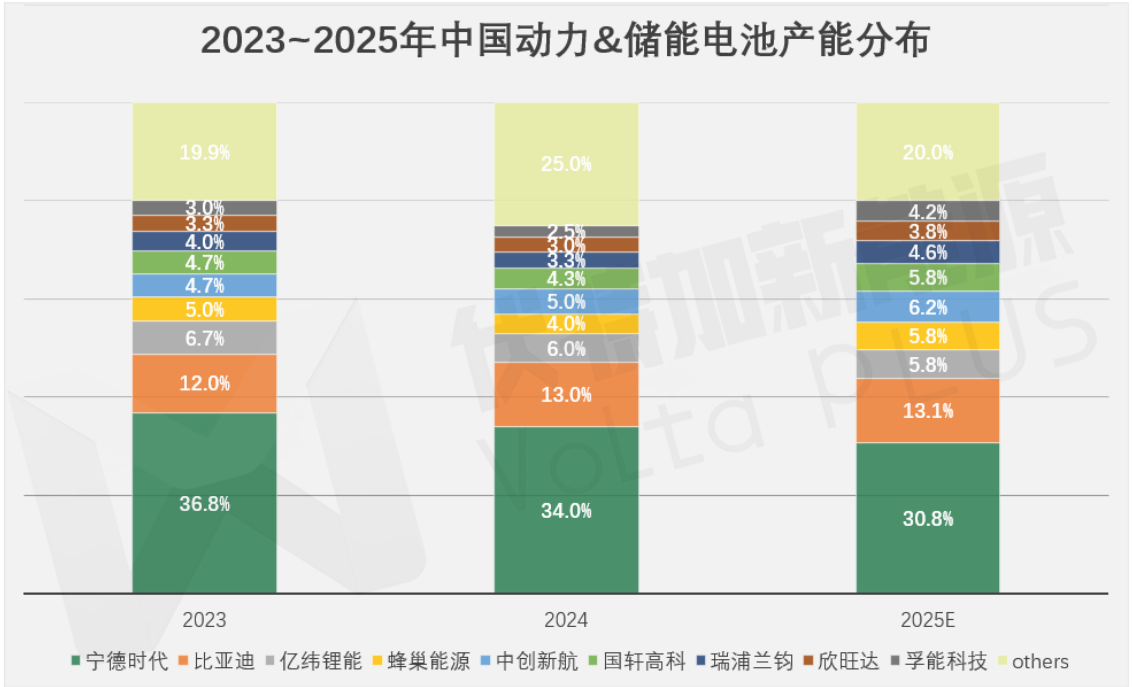

2025年主力企业逆境扩张,腰部以下企业迎来行业洗牌 主力企业逆境扩张:从产能分布占比来看,2025年九家主力企业产能占比为80.0%,同比24年提升5%,在行业产能供需过度失衡、市场竞争愈发激烈,产业利润持续缩水的寒冬背景下,主力企业仍能通过产能出海、产品创新、技术授权等多种方式实现“安全过冬“,部分企业不仅实现“安全过冬”,甚至达到“富裕过冬“的条件。据企业中期财报披露,2024年上半年宁德时代、亿纬锂能产能利用率分别为65.3%、83.6%,下半年出货持续高涨,预计全年产能利用率均可达到70%以上(亿纬锂能会更高),大幅高于市场整体水平。另外主力企业在2024年仍持续扩张,体现了他们对于度过行业寒冬及未来行业发展的极大信心。据不完全统计,今年上半年新增扩产百亿项目中,比亚迪、亿纬锂能、孚能科技等企业均在其列,另外作为行业龙头的”宁王“在下半年也是动作频频,7月与长安汽车及其旗下的深蓝汽车共同出资成立的合资公司“时代长安”,新建25GWh动力电池生产基地;9月8日,宁德新能源湖西四期年新增产能977MWh聚合物锂电池生产线扩建项目签约;9月9日宁德时代在现有中州时代项目一期的基础上,进一步建设中州时代项目二期项目,初步规划产能为60GWh…..

0755-23208107 Email:[email protected]

0755-23208107 Email:[email protected]

郭先生:17307550303 备案号:粤ICP备19078327号

地址:深圳市宝安区松岗街道红湖路108号爱商科技工业园1栋C区4楼A

手机站